投稿日:2022年11月30日

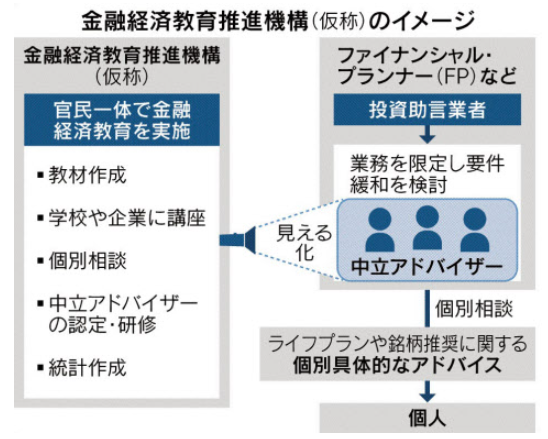

令和4年11月29日(火)の新聞に『金融教育、官民で推進機構~24年にも、専門資格も新設~資産形成助言役身近に~』の記事がありました。

日本でもようやく金融教育に本腰を入れ始めたことは大いに歓迎すべきことですが、果たして良いことばかりでしょうか?

僕が危惧していることは、金融機関に属さずに中立的な助言をする資格の創設についてです。「投資を始めるにはどうしたらいいのか」「どんな金融商品を買ったらいいのか」といった相談に無償または極めて小さな手数料で応じる予定らしいのですが、それって今と何が違うの???

現在のIFAは、中立の立場を謳っているものの、得られる手数料は商品提供会社からの報酬がほとんどですから、「お客様のために」と言いながら手数料の高い商品への誘導やどうやったら自分にお金が入るかを中心に考えてしまうことが問題視されています。

資格を創設したらこの問題が解決しますか?

いくら金融商品や投資について勉強し資格を取得しても、結局商品提供会社からの報酬で生きていくのであれば、どちらを向いて仕事するかは一目瞭然です。

もちろん真摯にお客様を向き、信念を持って助言業務に取り組む人もいるでしょうが、何らかのバックボーンがなければ家族を養えません。

真に中立で、お客様のために適切に助言する制度は大賛成です。

しかし、商品提供会社と販売会社が裏でつながり、そこから報酬をもらうことで生業を立てている人は真に中立と言えるでしょうか?

この問題を解決するには、

①商品提供会社や販売会社は販売員へ報酬を支払うのを止め、その分コストを引き下げる

②投資助言、金融仲介業者はお客様からしか報酬を得てはいけない

とすることです。

そうすればお客様だけを向き、お客様のために働く真に中立な専門家が育ちます。

投資信託や株式等の有価証券、仕組債といった金融商品だけでなく、NISA、ideco等の制度、生命保険もお客様(契約者)から直接手数料を頂くべきです。

相談自体に価値があるレベルにならなければいけません。「相談は無料」の文化を変える必要があります。無料相談が当たり前では、いつまでたってもレベルの低い専門家しか育ちません。

不動産は契約者から直接手数料を受け取りますので、お金を払ってくれるお客様を向いて仕事をします。(双方代理の問題はありますが…)

そんなことにしたら食えなくなってしまうという時点で、誰のための仕事なのか、どこを向いて仕事をしているか、が分かります。

2015.12.14

2025.12.4

2020.1.4

2022.5.16

2025.5.17

2026.1.19

2025.10.1

2024.10.16

2025.12.22

2026.1.15

© 2014-2026 YOSHIZAWA INHERITANCE OFFICE