投稿日:2017年7月4日

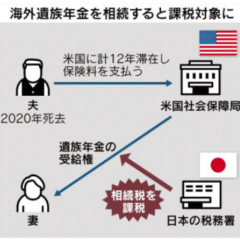

今年の税制改正で、

●親(被相続人)が10年超海外で暮らし

●子(相続人)も10年超海外で暮らし

●財産はすべて海外にある

場合、(日本では)相続税がかからないことになりました。

従来は5年でしたので、倍の期間海外で暮らさないと相続税から逃れられません。

ところで、居住地が<国内/国外>どこであるか国税不服審判所が判断する項目のうち、一番重要視される項目は次のうちどれだと思いますか?

(あくまで一般論としてお考え下さい。例外は色々とありますので。)

①滞在日数

②生活場所及び同所での生活状況…

③職業及び業務の内容・従事状況

④生計を一にする配偶者その他の親族の居住地

⑤資産に所在

⑥生活に関わる各種届出状況等

①~⑥すべて重要視される項目ですが、敢えてその中でも最重要視される項目を挙げると、

②生活場所及び同所での生活状況

④正解を一にする配偶者その他の親族の居住地

になります。

民法22条に定める住所は、各人の生活の本拠をいう(最高裁)

生活の本拠とは、その者の生活に最も関係の深い一般的生活、全生活の中心を指す(最高裁)

住所の認定には、客観的に生活の本拠たる実態を具備していることを必要とする(最高裁)

①滞在日数や⑥各種届出も形式的に住所を判断する際の有力な材料の一つですが、やはり税の世界では「実態がすべて」です。

2015.12.14

2025.12.4

2026.2.24

2025.5.17

2025.10.1

2026.2.26

2025.12.22

2016.3.17

2019.12.26

2020.11.20

© 2014-2026 YOSHIZAWA INHERITANCE OFFICE