投稿日:2022年4月27日

令和4年4月19日(火)、最高裁で相続業界大注目の判決がありました。結果については新聞などで目にした方も多いと思いますが、長年本事案をウォッチし続けた僕としては、弁論が開かれた時点で「納税者の逆転勝訴?」「仮に請求棄却でも何らかの判断基準が示されるのでは?」と期待していましたので、結果を知った時にはガッカリしました。

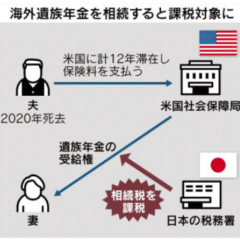

令和4年4月20日(水)新聞記事

『路線価認めず課税「適法」~最高裁判決 相続人側の敗訴確定~』

『国税「宝刀」にお墨付き~相続マンション評価見直しで最高裁判決~例外規定 基準明示なし~』

しかし、最高裁の判決文を何度読んでも、今一つしっくりいきません。

「原審は、上記事実関係等の下において、本件各不動産の価額については、評価通達の定める方法により評価すると実質的な租税負担の公平を著しく害し不当な結果を招来すると認められるから、他の合理的な方法によって評価することが許されると判断した上で、本件各鑑定評価額は本件各不動産の客観的な交換価値としての時価であると認められるからこれを基礎とする本件各更正処分は適法であり、これを前提とする本件各賦課決定処分も適法であるとした。所論は、原審の上記判断には相続税法22条等の法令の解釈適用を誤った違法があるというものである。」

⇒ 今回最高裁で上告受理申立てが認められたのは、原審の判断である相続税法22条等法令解釈の適用に誤りがあったから。

「評価通達は、上記の意味における時価の評価方法を定めたものであるが、上級行政機関が下級行政機関の職務権限の行使を指揮するために発した通達にすぎず、これが国民に対し直接の法的効力を有するというべき根拠は見当たらない。」

⇒ 通達は国税庁内部の指示に過ぎず、国民が守るべき根拠はない。それはそうなんだけど、とは言え、ねえ…。

「相続税の課税価格に算入される財産の価額は、当該財産の取得の時における客観的な交換価値としての時価を上回らない限り、同条に違反するものではなく、このことは、当該価額が評価通達の定める方法により評価した価額を上回るか否かによって左右されないというべきである。」

⇒ 相続財産の評価は、通達とは関係なく、相続当時の時価を上回らなければ問題ない。

「租税法上の一般原則としての平等原則は、租税法の適用に関し、同様の状況にあるものは同様に取り扱われることを要求するものと解される。そして、評価通達は相続財産の価額の評価の一般的な方法を定めたものであり、課税庁がこれに従って画一的に評価を行っていることは公知の事実であるから、課税庁が、特定の者の相続財産の価額についてのみ評価通達の定める方法により評価した価額を上回る価額によるものとすることは、たとえ当該価額が客観的な交換価値としての時価を上回らないとしても、合理的な理由がない限り、上記の平等原則に違反するものとして違法というべきである。」

⇒ 特定の納税者だけを狙い撃ちし不利に課税することは平等原則に反し違反だが、合理的な理由があれば問題ない。

「相続税の課税価格に算入される財産の価額について、評価通達の定める方法による画一的な評価を行うことが実質的な租税負担の公平に反するというべき事情がある場合には、合理的な理由があると認められるから、当該財産の価額を評価通達の定める方法により評価した価額を上回る価額によるものとすることが上記の平等原則に違反するものではないと解するのが相当である。」

⇒ 画一的に評価すると租税負担の公平を損なってしまう場合は合理的な理由があると認められる。

「本件各通達評価額と本件各鑑定評価額との間には大きなかい離があるということができるものの、このことをもって上記事情があるということはできない。」

⇒ 通達と時価(鑑定評価)に大きな乖離があるだけでは「実質的な租税負担の公平に反する事情がある」とは言えない。

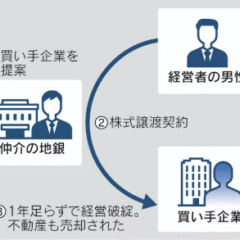

「被相続人及び上告人らは、本件購入・借入れが近い将来発生することが予想される被相続人からの相続において上告人らの相続税の負担を減じ又は免れさせるものであることを知り、かつ、これを期待して、あえて本件購入・借入れを企画して実行したというのであるから、租税負担の軽減をも意図してこれを行ったものといえる。」

⇒ 相続税対策(節税)目的であることが明確である。

「本件各不動産の価額について評価通達の定める方法による画一的な評価を行うことは、本件購入・借入れのような行為をせず、又はすることのできない他の納税者と上告人らとの間に看過し難い不均衡を生じさせ、実質的な租税負担の公平に反するというべきであるから、上記事情があるものということができる。」

⇒ 不動産の購入・借入ができない納税者との間に不公平が生じるから「実質的な租税負担の公平に反する事情がある」。そうかなあ…。だとしても、その基準が知りたいのに…。いくらなら不公平なの?どのような行為だと不公平なの?

「所論の点に関する原審の判断は、以上の趣旨をいうものとして是認することができる。論旨は採用することができない。 」

⇒ 理由は原審と異なるが、結論は同じ。

今回の判決により、最高裁が、国税庁の伝家の宝刀「総則6項」が違法ではないとお墨付きを与えてしまいました。

しかも、その適用基準に何ら言及されないと言う、考えられる最悪の結果です。

特に、相続税対策(節税)目的であることが「租税負担の公平に反する事情」の理由として挙げられている点が気になります。

つまり、通達と鑑定評価額に大きな乖離が生じていても、節税目的ではなく、例えば明確な事業目的がある等、節税とは別の合理的な(第三者に対し説明がつく、納得感が得られる)目的があれば通達評価のままで良いとも読めます。

とにかく、今後は今まで以上に不動産を活用した相続税対策(節税)にはより慎重な姿勢にならざるを得ない状況になってしまいました。高齢になってからのアパート建築やマンション投資等には節税以外の意図が求められますので注意して下さい。

顧問税理士や顧問弁護士とも本事案を題材に研究しようと話していますので、どこかのタイミングでまたお話しできたらと考えています。

2015.12.14

2025.12.4

2020.1.4

2025.5.17

2026.2.24

2024.10.16

2025.10.1

2025.12.22

2015.1.30

2016.3.17

© 2014-2026 YOSHIZAWA INHERITANCE OFFICE