投稿日:2024年1月4日

令和6年1月1日から相続時精算課税制度がガラっと変わりました。

相続税対策を考えた場合、これからは暦年課税制度の贈与(いわゆる年間110万円以内なら贈与税がかからない従来からあるオーソドックスな贈与)ではなく相続時精算課税制度を活用すべきと言う流れになりました。

しかし、そこにリスクはないのでしょうか?

今回は相続時精算課税制度に潜むリスクについて紹介します。

令和6年1月1日から、相続時精算課税制度の適用を受け財産を贈与した場合、その後贈与者(祖父母や父母)がいつ死亡しても(極端な話し、贈与した翌日に死亡しても)年間110万円以内の贈与財産は相続財産に加算されない(持ち戻されない)ことになりました。

暦年課税制度の贈与の場合、令和6年1月1日以後の贈与から相続開始前7年以内に贈与された財産が(金額の大小に関わらず)全て相続財産に加算される(持ち戻される)のと比べると、その有利さが分かると思います。

つまり、相続時精算課税制度は相続<税>対策に関し即効性があるのです。

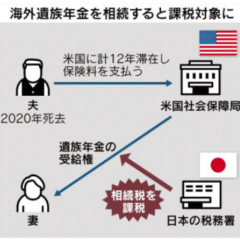

怖いのは受贈者が贈与者(特定贈与者と言います)より先に死亡した場合です。

事例で説明しましょう。

<事例>

平成30年に、80歳の母が、55歳の長男へ、相続時精算課税制度の適用を受け、現金2,500万円贈与しました。

長男はそのお金で不動産を購入しようと考えていたのですが、タイミングを逸し使用されることなく現金のまま保有していました。

令和5年に長男が(母より先に)死亡してしまいました。長男の相続人は娘1人です。

この場合、長男の相続財産には母から贈与された現金2,500万円が含まれ、相続税が計算されます。

そして、長男の娘は、父(祖母から見たら長男)が負っていた祖母(長男から見たら母)に係る相続時精算課税制度に関する権利義務を承継することになります。

その後、祖母が死亡した場合、祖母の相続財産には父が贈与されていた現金2,500万円が加算され、相続税が計算されるのです。

つまり、現金2,500万円は、父の相続時と母(祖母)の相続時、2回相続財産として計上されてしまうと言う「二重課税」の問題が生じるのです。

常識的に考えたら子が親よりも先に死亡するケースは少ないと思いますが、100歳が珍しくなくなった現在の超高齢社会においては、子が先に死亡するケースも想定しなくてはいけません。

人がいつ死亡するかは神様しか分かりませんが、このようなリスクがあることを踏まえ適用の可否について慎重に検討しましょう。

2015.12.14

2025.12.4

2020.1.4

2025.5.17

2026.1.19

2025.12.22

2022.5.16

2026.1.21

2024.10.16

2025.10.1

© 2014-2026 YOSHIZAWA INHERITANCE OFFICE