投稿日:2022年3月9日

令和4年3月7日(月)、吉澤塾相続研究会<第34回ZOOM勉強会>を実施しました。

今回は、相続税申告の場で「勘違い」や「見落とし」が多い項目を6つピックアップし、相続発生後の実務について解説しました。

題して『税理士でも間違えてしまう、相続税申告の注意点6連発』

相続税の申告を行えるのは税理士だけです。

税理士ではない人は、いくら知識があっても、できるとしても絶対に受託してはいけません。

しかし、だからと言って税理士に案件を丸投げするのではコンサルタントと言えません。

大事なお客様を守るためには、税理士に対し「ここはこうする方法はありませんか?」「どうしてこのような評価になったのですか?」「他に使える特例等はありませんか?」等としっかりコミュニケーションを取る必要があります。

だって、税理士も人ですから、知らないこともありますし、得手不得手、勘違い、未経験等もありますから。

つまり、税務に携われなくても、税務に対し一定以上の知識がないとお客様の役には立てないのです。

勉強会では、

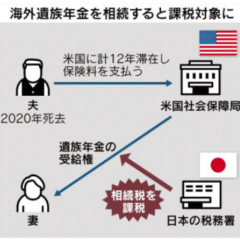

①未支給年金

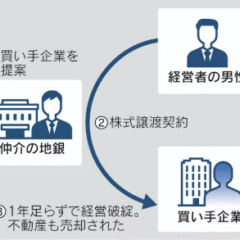

②小規模宅地等の特例(貸付事業用宅地等)

③障がい者控除

④賃貸物件の敷地の評価

⑤土地の評価

⑥貸地の評価

の6つについて、「何が問題だったのか」「どこを勘違いしてしまったのか」「どうすべきだったのか」を解説しました。

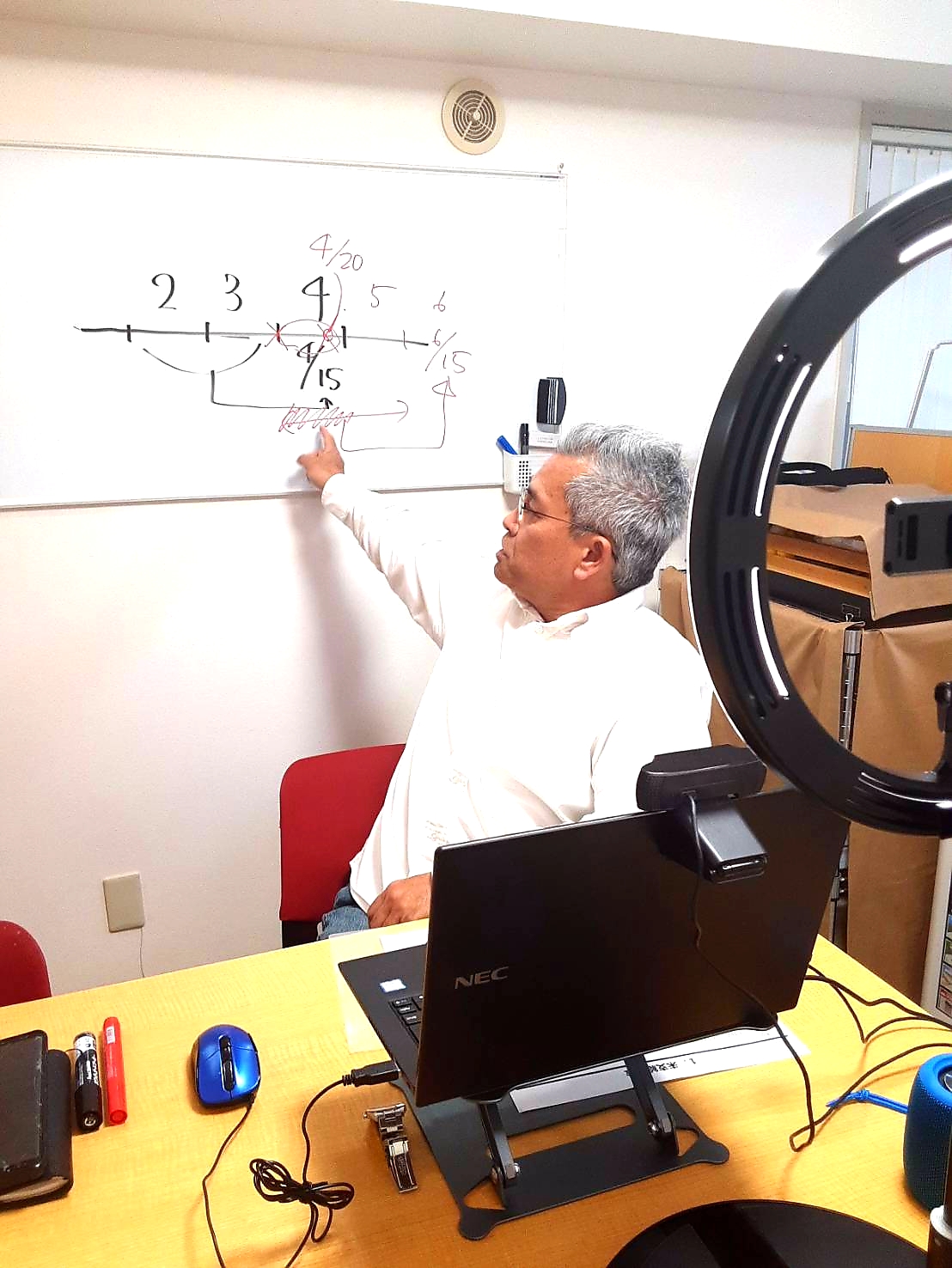

来月の勉強会は、『養子縁組と相続対策』と題し、中小企業の後継者問題を題材に、税養子、養子縁組のメリ・デメ、最高裁の判例等について解説します。

いつもより30分時間を延長した90分バージョン、ワーキングあり、「今日聞いて明日使えるネタ」のスペシャルな勉強会です。

乞うご期待!

2015.12.14

2025.5.17

2026.2.26

2026.2.24

2026.3.4

2025.12.4

2020.2.4

2025.10.1

2026.2.1

2015.5.26

© 2014-2026 YOSHIZAWA INHERITANCE OFFICE