投稿日:2023年3月29日

令和5年3月26日(日)付の新聞に、『新生NISA「成長投資枠」~公募投信3分の2対象外~金融庁方針』の記事がありました。

岸田政権の掲げる「資産所得倍増計画」の目玉の一つとして抜本的に見直しされた「新NISA」。そこで購入できる商品のイメージが見えてきました。

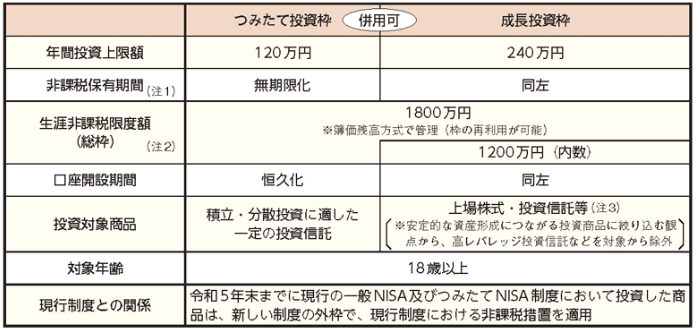

来年(令和6年)に始まる「新NISA」には、既存の「一般NISA」を承継するスタイルの「成長投資枠」と、既存の「つみたてNISA」を承継するスタイルの「つみたて投資枠」があります。

非課税総額1,800万円の全部を「つみたてNISA」で使用しても構いませんが、「成長投資枠」を使用する場合、「成長投資枠」で買付できる上場株式等は1,200万円までとなります。つまり、「非課税枠を全部埋めたいのなら、最低でも600万円は「つみたてNISA」をやりなさいよ」と言うルールになっています。

「つみたてNISA」は投資信託しか購入できませんが、「成長投資枠」は投信信託の他に上場株式も購入することができます。

今回、金融庁が「成長投資枠」で購入できる投資信託を2,000本程度に絞る方針であることが判明しました。既存公募投信は約6,000本ありますから、3分の2に絞られることになります。

排除されるのは長期投資に向かない投信であり、次の3つのいずれかに該当した場合その対象になります。

①高レバレッジ

②毎月分配型

③運用期間20年未満

この基準は「令和5年度税制改正大綱」策定時に出されていた資料に記載されている内容と同じであり、デリバティブを組み込んだ複雑な投信や、昔一世を風靡した“グロソブ(グローバル・ソブリン)”のような毎月分配金が出る投信、テーマ型で散見される運用期間が比較的に短い投信等は廃除されることになります。

金融庁の方針に対し、一部から「個人の選択肢を狭める」との批判の声があがっているようです。

難しいですね。「成長投資枠」の名称から想像できる投資イメージは、成長性の高い企業等に投資する商品であり、投信で言うと「アクティブ型」と言うことになります。そう考えると確かに名称と内容がミスマッチしていると言えるかもしれません。

しかし、「アクティブ型」はインデックス運用に代表される「パッシブ型」に勝てないのは歴史が証明していますから、パッシブだから成長性がないと言う訳でもありません。

「アクティブ型」は「パッシブ型」に比べ販売側が得られる手数料が格段に多いので、もしかしたら批判しているのは販売サイドかもしれませんね。

既に来年の開始に向けて「新NISA」の口座獲得競争が過熱しているようです。

「新NISA」では合法的に“転がし(回転売買)”ができてしまいますので、販売サイドに踊らされないよう注意しましょう。

2015.12.14

2025.5.17

2026.2.26

2026.2.24

2026.3.4

2025.12.4

2020.2.4

2025.10.1

2026.2.1

2015.5.26

© 2014-2026 YOSHIZAWA INHERITANCE OFFICE