投稿日:2023年9月8日

財産が1億5千万円ある高齢者の相続対策相談に乗りました。

相続人は配偶者と子3人。何も対策せず死亡した場合の相続税総額は約1,320万円。

配偶者の税額軽減をフルに活用した場合、相続税は0になります。

法定相続割合で相続した場合、配偶者の相続税は0、子3人が負担する相続税は合計で約660万円になります。

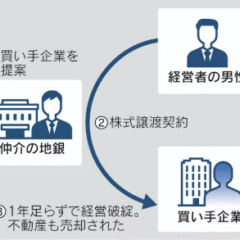

相談者から、「銀行から『手許現預金6千万円を自己資金として投入し、2億4千万円借金し、合計3億円で賃貸物件を購入すれば相続税がかからなくなる』と提案を受けているのですが…」と相談がありました。

総財産1億5千万円の方が2億4千万円の借金を抱える???

MAX1,320万円、法定相続割合ならば660万円で済む相続税を軽減させるために3億円の賃貸物件を購入する???

と突っ込み処満載でした。

高齢者が相続税対策として借金して賃貸物件を取得するスキームって、昨年の最高裁の判決知らないのかな…。

提案してきた銀行はその県唯一の第一地銀、誰でも知ってる地元の殿様銀行です。

まだそんことやっているんだ…と情けなくなりました。

相談者は「税金が0になるならやるべきですか?」と真剣な顔で相談してきます。

銀行からどのように説明されたのか知りませんが、やりたければどうぞ。

僕が長男だったら絶対にやりません。

今年は暦年課税制度、来年からは相続時精算課税制度を活用し子や孫に一人110万円ずつ現金を贈与し、定期預金2,000万円を原資に一時払い終身保険に加入すれば、3年経過後の相続税総額は約520万円になり、法定相続割合で相続した場合の相続税は子3人合計で約260万円まで減らせます。

この方が借金せず、親族外に資金が流出せず、賃貸経営のリスクもなく、簡単だと思いません?

提案してきた銀行は自分の親にも同じ提案するのかな?

2015.12.14

2025.5.17

2026.2.26

2026.2.24

2026.3.4

2025.12.4

2020.2.4

2025.10.1

2026.2.1

2015.5.26

© 2014-2026 YOSHIZAWA INHERITANCE OFFICE