投稿日:2023年12月6日

令和5年12月4日(月)、吉澤塾相続研究会<第55回ZOOM勉強会>を実施しました。

今回は、来年から大幅に見直される「相続時精算課税制度」を取り上げ、今後活用が大幅に増えると見込まれる同制度のメリ・デメについて解説しました。

相続対策の王道と言えば「生前贈与」

今までは暦年課税制度の贈与(いわゆる「110万円贈与」)がその中心でしたが、来年から相続前贈与の加算期間が3年から7年に延長されることになり駆け込み贈与が難しくなることから、高齢者の相続対策として敬遠されていくと思われます。

一方、相続時精算課税制度は、相続の際それまでに贈与された財産が全て相続財産に加算されてしまうことから、今までは相続税対策にはならないと言われてきました。

しかし、来年から相続時精算課税制度にも年間110万円の特別控除額が設けられることになり、しかも年間110万円以内であれば相続前贈与の加算が一切なしと即効性が得られるようになるため、今後は相続時精算課税制度が相続対策の中心となることでしょう。

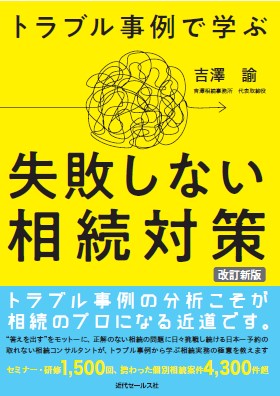

今回は、まず先日改訂新版(通算5刷)となった著書『トラブル事例で学ぶ 失敗しない相続対策(近代セールス社)』の事例№16『こんなはずじゃなかった、相続時精算課税制度』を題材に、制度の概要、税制改正の内容、活用方法、注意点等について解説しました。

トラブル事例は「何がいけなかったのか」「どうすれば良かったのか」を考えることができますから力がつきますね。

更に、別途レジュメを用い、

●受贈者が特定贈与者より先に死亡した場合の二重、三重課税問題

●相続時精算課税制度の適用を受けた財産の評価に誤りがあった場合

について解説しました。

税制改正により、使い勝手は良くなったものの、複雑でややこしい制度となったことは否めません。

大事なお客様のために、正しい知識を身につけなくてはいけませんね。

© 2014-2026 YOSHIZAWA INHERITANCE OFFICE