投稿日:2017年8月11日

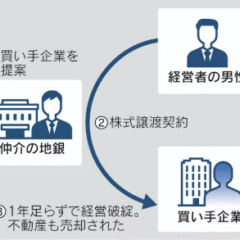

一部で盛り上がりを見せている『持ち株会社を活用した事業承継対策スキーム』。

銀行と税理士がタッグを組んで「相続税が節税できますよ」と、バックエンドに隠された自身のメリットを隠して中小企業オーナーに積極的に働きかけている、あれです。

昨年、新聞に

「税務署が持ち株会社スキームを租税回避行為とみなし課税したため、国との訴訟に発展した」

「節税策を提案する銀行や税理士の責任も問われる」

と出て、関係者が焦りまくりましたね。

検討段階から実行後まで色々と突っ込み所満載のスキームですが、賛否織り交ぜざっとポイントを挙げてみました。

①株価は下がるが、オーナー個人から見ると持ち株が現金化するだけである

②実行直後は相続税増税になっているので、相続発生直前の駆け込み実行は控えるべき

③銀行は、オーナーに入った現金を投信や保険、不動産に変えてもらう所に旨味がある

④自社株の譲渡価額は「時価」であり、「相続税評価」ではない

⑤節税以外に目的がないと「租税回避行為」とみなされ国税から否認される可能性が高まる

⑥融資残高を伸ばしたい銀行、コンサルを受託したい(顧問先を増やしたい)税理士の意向にマッチしている

⑦国税は、税理士でないにも関わらず税理士業務を行う“ニセ税理士行為”に注目している

節税テクニックとしては「あり」なのでしょうが、リスクに見合っているかどうかは不明です。

ま、「楽して儲かる話はどこにもない」と言うことです。

2015.12.14

2025.12.4

2026.2.24

2025.5.17

2026.2.26

2025.12.22

2025.10.1

2016.11.17

2018.9.10

2020.1.4

© 2014-2026 YOSHIZAWA INHERITANCE OFFICE