投稿日:2024年10月7日

令和6年9月30日(月)付の新聞に、『国税当局折れた「宝刀」~非上場の相続株式 価格評価で敗訴~算定ルール見直しも』の記事がありました。

ライフワーク的にずっとウォッチし続けてきた『(通称)仙台薬局事件』(←僕が個人的にそう呼んでいるだけです…)がついに決着しました。

まずは、簡単に事案概要及び経緯を説明します。

①東北を中心に薬局チェーン店を経営するO社は、医薬品卸売業を展開するV社にO社株式を売却する計画(M&A)を進めるため、V社との間で秘密保持契約を締結した。

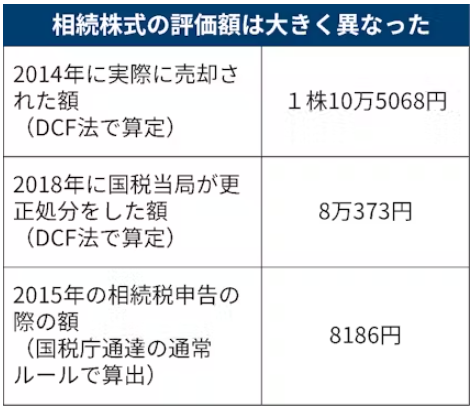

②O社はみずほ銀行をアドバイザーとして迎え、株価を1株約10万円と算定し、V社との間で基本合意を締結した。

③O社の創業者が死亡した。

④相続人は先代が検討していたV社への株式譲渡(M&A)を引き継ぎ、基本合意の通りの価格(1株約10万円)でV社へ株式を譲渡した。

⑤相続人は、相続税申告期限内に財産評価基本通達通りの価額(1株約8千円)で申告した。

⑥国税が専門家に依頼し算定した株価(1株約8万円)に基づき更正処分をおこなった。

⑦この処分に納得いかない相続人が国を相手に審査請求を行ったが、国税不服審判所は国の処分を適法と認めた。

⑧そこで、相続人は国を相手に裁判を提起した。

⑨一審東京地裁は相続人(納税者)の主張が正しいと判断し国が敗訴した。

⑩国は控訴したが、二審東京高裁も一審同様相続人(納税者)の主張が正しいと認め、国が敗訴した。

⑪国が最高裁への上告を断念したため二審の判決(国が敗訴)が確定した。

M&Aに関する秘密保持契約を締結したのが平成26年1月16日、その後同年5月29日に基本合意を結び、同年6月11日に相続が発生しています。

創業者である先代はさぞ無念だったと思います。自分がこのM&Aをやりきるつもりだったでしょうから。まさか基本合意を結んだ2週間後に自分が死亡するなんて思ってもいなかったのではないでしょうか。

相続人は先代の意を汲み(?)同年7月14日に先代が結んだ基本合意通りの価格(1株約10万円)で株式を譲渡(M&A成立)し、平成27年2月27日に相続税の期限内申告を済ませました。国税庁の定めたルール通りの手続きです。

その後、平成30年8月7日に国税が専門家に依頼し算定した株価(1株約8万円)に基づき更正処分をおこなったのです。

令和2年7月8日付の仙台国税不服審判所の裁決では、基本合意の価格(1株約10万円)を時価を認め、通達評価額(1株約8千円)と時価との間に著しい乖離があることだけをもって国税の伝家の宝刀「総則6項」の適用を認めました。

この日付がポイントです!

令和2年7月8日の時点は、まだ『(通称)札幌事件*』の結論が出ていませんでした。つまり、裁決は従来からある“古い考え”に基づき判断されたのです。

*『(通称)札幌事件』とは、札幌に住む超高齢の父が、相続対策として銀行から多額の資金を借り入れ杉並区と川崎市にそれぞれ1棟マンションを購入(2棟合計約13.8億円)し、時価と通達評価額(相続税評価額)の乖離により相続税を0(ゼロ)にした事案。国税は租税回避行為であると総則6項を適用し、マンションの評価は通達評価額ではなく時価(不動産鑑定評価額)であると更正処分を行った。これに納得しない相続人らは裁判を提起し、最高裁まで争われ、結果国税の総則6項適用が問題なしと判断された。

新聞記事はこちら

そして、令和4年4月19日に『(通称)札幌事件』を巡る最高裁の判決が出たことで潮目が変わったのです。

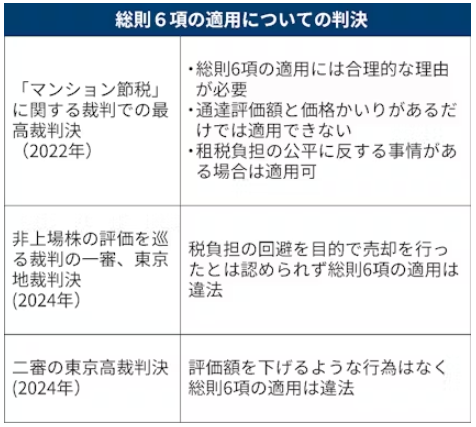

令和4年の最高裁判決では、「通達評価と時価に乖離があるだけでは総則6項適用の理由にはならない。しかし、租税負担の公平に反する事情がある場合には合理的な理由があるから平等原則に違反せず総則6項を適用しても構わない。」と判示しました。

つまり、節税策が可能な人とできない人との間に見過ごせないほどの著しい不均衡が生じる場合には総則6項を適用しても良いと示したのです。

「たら」「れば」の話をしても仕方ないかもしれませんが、もし令和4年判決がなかったら相続人(納税者)が敗訴していたかもしれません。

従来は時価と通達評価額(相続税評価額)の間に著しい乖離があるだけで総則6項の適用基準を満たしていると考えられていました。裁決や判決では総則6項の適用に関し、事案毎にもっともらしい理由が述べられていましたが、目に余る過度な相続税の節税はけしからんと、結果ありき、後付けで理由を考えていたとしか思えないような裁決や判決により総則6項の適用が認められた事案もありました。

令和4年判決が出てからは、専門家の間では国が負けるであろうと予想されていました。

だって、節税の意図がない偶発的な事象(たまたまM&Aの途中で相続が発生しただけ)に過ぎませんから。結果的に基本合意の通りの価格(1株約10万円)でM&Aが成立しましたが、そもそも基本合意は何ら拘束力も持たない精神的な縛りに過ぎず、相続人が新たにV社との間で話し合いを進めたことで「結果的に」基本合意と同様の価格でM&Aが成立しただけなのです。

もうすぐ相続が発生するから株式の譲渡契約を先延ばしにしよう…等と考えていた事実はありませんし、そもそもM&Aが成立した直後に相続が発生したら相続人は多大な相続税を負担することになるのですから、相続税対策を考えていたのなら、ある意味M&Aはリスクでしかありません。

興味深いのは、一審と二審で判決結果は同じ(総則6項の適用を認めず)でもその理由が全く異なること。

一審東京地裁では、「租税回避行為がない」ことを主たる理由として国の処分を取り消しましたが、二審東京高裁では、一審の判断のほとんどが補正され、

●非上場株式の時価は専門評価しない限り判明しない

●M&Aの価額は純粋なる時価(客観的な交換価値)ではない

●株式譲渡価格(1株約10万円)と国税の算定評価額(1株約8万円)の数字が近くこれが通達評価額(1株8千円)と大きく乖離しているからといって総則6項適用に特段の事情があることにはならない

●租税回避目的があることが総則6項適用の要件ではなく、先代も相続人も租税回避行為や株価対策をしたことがない以上『節税対策を講じることができない他の納税者との間で不公平が生じる』ことを判断する余地はない

と判示しました。

これを受け、マンション評価同様、国税により非上場株式(自社株)の評価方法が見直される(通達改正される)のでは?との意見もあるようですが、非上場株式はマンションと異なり純粋なる時価が存在せず、流動性もなく、個別要因が強すぎるため、仮に見直しされるにしても納得感が得られる内容になるかといったら…個人的には相当難しい作業になると思っています。

いつものブログと比べ長文となってしまいましたが、今後の相続実務に大きな影響を与える重要な事案ですので、簡単ではありますがポイントを解説させて頂きました。

© 2014-2026 YOSHIZAWA INHERITANCE OFFICE