投稿日:2019年5月8日

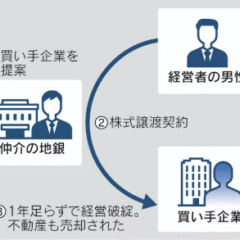

平成30年に創設された新事業承継税制(特例措置)。

贈与でも相続でも自社株に係る税金が100%猶予されるメリットばかり強調されていますが、注意しなければいけない“落とし穴”もありますので、現場目線でまとめました。

①申告期限後5年間は毎年、5年経過後は3年毎に、届出書を提出し続けなければならない。

※一度でも失念したら、過去に遡り「猶予された税金に利子税つけて全部払って下さい」となる。

②先代経営者以外から自社株の贈与を受けられるのは、先代経営者から贈与を受けた自社株に係る贈与税の申告期限から5年以内に限られる。

③特例承継計画は提出後何度でも変更可能。

④特例承継計画を提出した後、実際に特例の適用を受けなくても何ら問題なし(罰則等一切なし)。

⑤贈与の場合、後継者は引き続き3年以上役員である必要があり、この役員期間は継続していなければいけない。

⑥相続の場合、後継者が引き続き3年以上役員である必要はないが、相続開始の直前に役員であることが必要である。

⑦暦年課税制度を適用するか、相続時精算課税制度を適用するかは、非常に難しい高度な判断を要するので、税理士等専門家と慎重に検討すべきである。

⑧贈与税の特例措置の適用を受けている場合、先代経営者が2028年以降に死亡しても(いつ死亡しても)相続税の納税猶予の適用を受けることができる。

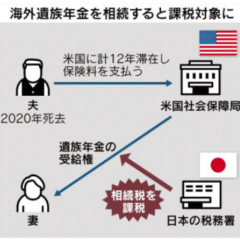

⑨贈与税の特例措置の適用を受け、その後相続税の特例措置を受ける場合、計算に用いる株価は贈与時となるため、贈与後の株価の上下動に注意が必要。

⑩納税猶予制度は税の特例に過ぎず、民法上は何ら影響がないため、遺留分には注意する必要がある。

※民法改正により「相続開始前10年以内のみ算入」となるが、あくまで原則に過ぎず、例外があるため絶対ではない。

他にも色々ありますが、とりあえず10コだけご紹介しました。

2015.12.14

2026.3.4

2025.12.4

2026.2.26

2026.2.24

2025.10.1

2026.2.1

2020.2.4

2025.5.17

2017.2.21

© 2014-2026 YOSHIZAWA INHERITANCE OFFICE