投稿日:2023年8月5日

相続対策を講じる上で注意しなければいけないポイントの一つに、「相続は死亡した時の法律による」があります。

いくら有効な対策を講じても、実際に相続が発生した時にルールが変わっていたら「絵に描いた餅」となってしまう恐れがあるのです。

実際、昔は税法上養子縁組に人数制限がなかったため、相続対策として複数の孫を養子に迎えたケースがありました。しかも当時は孫養子であっても相続税の2割加算はありませんでしたから効果絶大です。即効性もありました。(もちろん国税当局に税の負担を不当に軽減するとだけを目的としたいわゆる“税養子”とみなされないよう注意を払った上での取り組みです。)

しかし、その後孫養子に人数制限がつき、相続税が2割加算され…。

また、昔は被相続人が保有する1棟マンションの一部で被相続人が暮らしていた(自宅だった)場合、そのマンションの敷地全体が「小規模宅地等の特例」の居住用宅地適用対象として8割減額の恩恵を受けることができました。(もちろん限度面積等一定の要件を満たしている場合の話です。)

しかし、今は、居住用、賃貸用等それぞれの用途に敷地を区分した上で、被相続人の自宅に対応する部分だけが「小規模宅地等の特例」の居住用宅地適用対象となり、賃貸部分は同貸付事業用宅地の適用対象となると改正されています。

時々、駅前にあるテナントビルの最上階に高齢者が一人で暮らししているケースを拝見しますが、もしかしたら昔のルールの名残かもしれません。

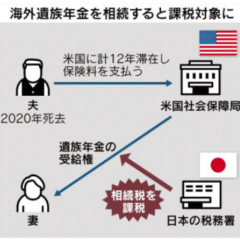

来年の税制改正(含む通達改正)に向け、「マンションの相続税評価額」や「退職金・年金課税」、「給与所得控除」、「年収106万円(130万円)の壁対応」等の見直しについて議論が進められています。

法改正を防ぐ方法はありませんが、だからと言って具体的な対策に着手せず、問題を先送りし続ける訳にはいきません。

相続対策は、まず今できることに集中し、その上で具体的に対策を講じた後そのまま放置するのではなく、常に最新情報を入手できるようアンテナを張り、都度見直しを繰り返していくスタンスが必要です。

「一度対策を講じたら終わり」ではありませんので注意しましょう。

2015.12.14

2026.3.4

2025.12.4

2026.2.26

2026.2.24

2026.2.1

2020.2.4

2025.5.17

2025.10.1

2017.2.21

© 2014-2026 YOSHIZAWA INHERITANCE OFFICE