投稿日:2023年9月1日

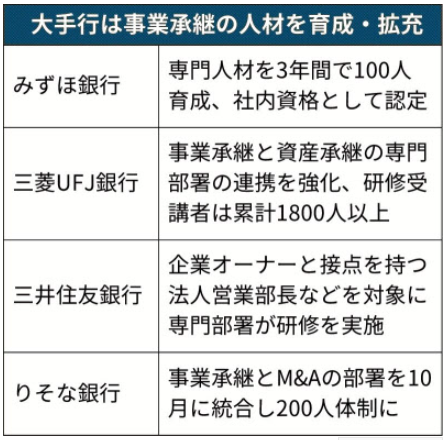

令和5年8月24日(木)付の新聞に、『銀行、事業承継のプロ育成~みずほ3年で100人、手数料獲得へ~M&Aの増加に対応』の記事がありました。

空前の事業承継ブーム(事業承継バブル?)の下、手数料獲得が最重要課題となっている銀行がそこに本腰を入れるのは至極自然な話であり、むしろ遅かったのでは?と思ってしまいます。

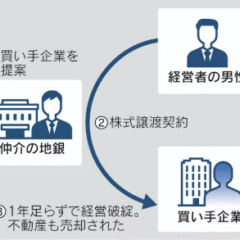

しかし、実際のところ顧客にとって銀行の関与が幸せなのでしょうか…。

記事では、

●みずほ銀行…社内資格「事業承継マイスター制度」を導入し、3年間で100人の専門家をを育てる計画。

●三菱UFJ銀行…事業承継と資産承継の専門部署の連携を強化し、会社の譲渡と遺産相続に対応した一体的な取り組みを進めている。

●りそな銀行…M&Aによる親族外承継を支援するため、事業承継とM&Aのチームを統合する。

とあります。

その背景として、

●経営者の高齢化による休廃業や解散の増加。

●少子化や人材不足、後継者の資金負担を背景に、親族外承継やM&Aが増えている。

とあります。

しかし、ズバリ銀行の狙いは、

●M&Aの仲介による手数料獲得。

●経営者本人や親族の資産運用取引の増加。

です。

つまり、「新たな収益源の確保」。

銀行は株式会社、営利企業ですから儲けなければ明日はありません。

そこで目をつけたのが、少し前だと「相続」、最近は「事業承継」な訳です。

問題はその「稼ぎ方」です。

銀行は膨大な取引社数を誇り、「お金」という経済の血液を握り、過去の取引履歴等の情報も保有していますから、本気になればこの分野のトップランナーになれるはずです。

しかし、「少し勉強したり資格を取ったからできる業務じゃない」ことは理解して欲しいと思います。

また、①顧客利益、②自分達の儲け、の順番で考えて欲しいとも思います。

お粗末な知識と浅い経験しかないた行員が、目先の儲けに目が眩み、目標という名のノルマを達成すべく、言葉巧みに顧客を自分達の土俵に誘導するようなアプローチは止めて下さい。

2015.12.14

2025.12.4

2020.1.4

2025.5.17

2026.2.24

2024.10.16

2025.10.1

2025.12.22

2015.1.30

2016.3.17

© 2014-2026 YOSHIZAWA INHERITANCE OFFICE